事業を行っている中小企業の社長とお話をしていると、以下のようなご心配をお聞きします。

- 相続税対策の必要があるが、株式譲渡により自分以外に権限が移ってしまうのは困る。

- 自社株は他の子どもに分散させずに、跡継ぎである長男の家系に引き継がせたい。

- 息子に事業を引き継ぎたいが、まだ全面的に任せられる状態ではなく、かといって自分の体力にも不安があるので事業承継の仕組みだけは作っておきたい。

ここで活用できるのが、家族信託です。

事業主である社長が相続対策を検討する場合、相続税対策としてよくあるのが株式の生前贈与ですが、贈与税が高額であるため躊躇してしまっていたり、実際に相続が発生してしまうと、自社株や事業に必要な資産を、会社を引き継がせたい子ども以外に分散させてしまうリスクがあるといった問題が発生します。

事業承継のための家族信託は、社長である親から子どもへの事業承継を、贈与税をかけずにスムーズに行う方法です。

事業承継のための家族信託では、生前に親の資産を子ども名義に変更することになりますが、信託で譲渡した自社株の議決権を実質上保持するための指図権を親の死亡までは留保しておくことを信託契約に定めておけば、直ちに会社の事業を自分の子供に全権委任するには心許ないという親御さんにとって、非常ブレーキの役割を持つ仕組みができあがります。

また、事業承継のための家族信託の定め方によっては、自社株や事業用資産を会社を引き継いでくれる子供に集約させる内容の遺産分割方法の指定も実質的に可能となるため、スムーズな事業承継が可能となります。

このページの目次

【事業承継のための家族信託をする前の状況】

社長は、自分の引退後は息子に会社を継がせたいと考えています。

そこで、自社株式を息子に譲っていきたいのですが、現時点で全ての株式を譲渡してしまうと、贈与税が高額になってしまいます。

また、現時点で息子に経営権を全て持たせるのは、時期尚早だとも思っています。

一方、万が一自分の体調が悪化していることも踏まえて事業承継対策を検討しています。

【事業承継のための家族信託の設計】

社長の目的は、相続税をにらみながら最終的に長男に完全に事業を引き継ぐことです。

父である社長名義の不動産、預貯金、株式を信託財産とし、委託者を父、受託者を長男、受益者を父と設定します。

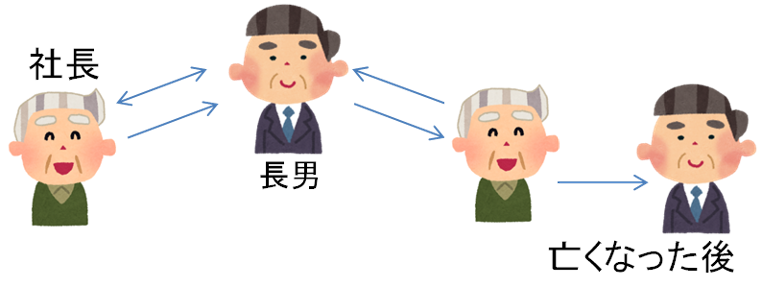

自社株式の信託で受託者を長男にすると株式の所有権だけでなく株式の議決権も長男に移りますが、社長は経営権を完全に長男に委譲することに不安があるため、信託譲渡し株式の議決権行使を指図できる「指図権」を社長が引き続き持てるように設計をします。

このようにすることで会社の重要な意思決定の際、万が一長男が暴走するようなことで会社に損害を与えるような事態になった場合でも、社長が「指図権」を行使してブレーキをかけることが可能になります。

父である社長が亡くなった後は、信託財産を長男に帰属させるように信託契約書に定めておくことで会社経営を任された長男は、相続による遺産分割の対応に腐心することなく安心して事業を継続していくことができるようになります。

【事業承継のための家族信託のポイント】

委託者、受益者ともに社長である父であれば、贈与税が課税されないメリットがあります。

中小企業の社長は、自らが自社の株式の大部分を保有しているケースが多く、社長自身が認知症になってしまい議決権が行使できなくなるという事態は、事業経営の面からみて大きなリスクとなります。

一方で、現時点で息子に経営権を全て委譲させるにはまだ早いという場合は、上記のように指図権を付与し、実質的な経営権を委譲させずに、息子が一人前になるまで見守っていく仕組みを作ることも事業承継のための家族信託では可能です。

事業承継のための家族信託についてのご相談・お見積もりは無料です。お気軽にお問い合わせください。