家族信託の相談を受ける際には、委託者となる親御さんの現在の資産状況を確認することになりますが、お客様が「家族信託の相談をしてみよう」と思うきっかけとして「不動産の管理・処分」の不安がある方が多いようです。

実際にも「家族信託を利用して良かった」という実感を持たれる方は総資産の中で不動産を保有されている方が多くの割合を占めます。なぜ実際に家族信託を利用する方の信託財産は不動産が多くの割合を占めるのでしょうか。

このページの目次

【不動産を家族信託すると何が良いのか】

不動産を家族信託契約で「信託財産」とすると、それまで委託者が持っていた不動産の名義が「信託」を原因とする所有権移転登記により、受託者の名義になります。

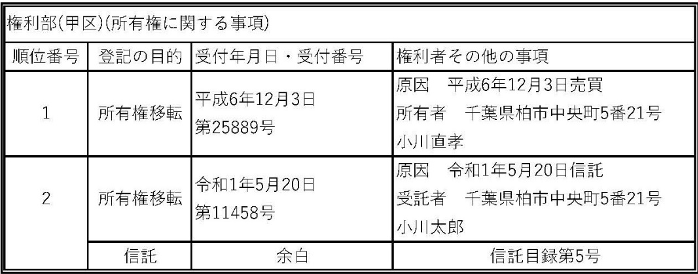

もともとの所有者「小川直孝」さんが、長男の「小川太郎」さんに不動産を信託すると、登記簿(登記事項証明書)の記載は次のようなものになります。

受託者である小川太郎さんは、所有権移転登記により、新たに権利証(登記識別情報通知)を法務局から受け取ります。

小川太郎さんは、家族信託契約の目的に従って、たとえ小川直孝さんが認知症になって意思表示ができない状態になっていても、不動産を売却することができます。

不動産の売却代金は、家族信託契約の目的に従って、信託財産に組み込まれ引き続き受託者である小川太郎さんは、管理していくことことができます。

不動産の価格は特に都市部では高額になり所有者の財産の中でも大きな比率を占めることになりますが、一方で本人が認知症になってしまい管理処分能力が低下してしまうと売却もできなくなってしまい、いわゆる「塩漬け」の状態になってしまうわけです。

高い財産価値のある不動産をもっているのに、それを売却したり管理することができず、本人の老後の生活(老人ホーム入所や医療費の支払い)に充てることもできないという事態はなんとしても避けたいところです。

このような観点から、不動産を家族信託契約によって信託財産とし、家族で家族の財産を守っていく対策を準備する方が増えています。

ここで大事な点が抜けているのでは?と思われる方もいると思います。それは「成年後見制度」の活用です。

「もし本人が認知症になっても成年後見人が就けば、本人の財産管理や身上監護(身の回りのお世話)をすることができるのだから、不動産だってその成年後見人に管理してもらい必要であれば売却してお金に換えて本人の老後の生活(老人ホーム入所や医療費の支払い)に充ててもらえば良いじゃないか。」という点です。

成年後見制度の活用はまさにそのとおりで、本人の権利擁護(財産管理はもちろん身上監護)のための重要な制度です。

しかし、家族信託契約は、ご本人が認知症になる前の制度です。認知症になってしまった後に本人の財産管理や身の回りの世話をサポートするには成年後見制度の利用が必要ですが、本人が認知症になる前であれば、家族信託契約による財産管理の仕組みは認知症対策として有効な選択肢となっています。

【家族信託で不動産を信託するときの注意】

不動産は家族信託の財産の中で大きな比率を占めていることとその理由はお分かりいただけたと思いますが、不動産を信託するときに注意していただきたい点をいくつか挙げます。

農地

農地(田・畑)については、家族信託でなくても、所有権移転をする場合、農地法という法律により農業委員会の許可や届出が必要とされています(相続は除く)。家族信託の場合この農地法の規定をクリアすることが難しいため(農地法第3条第2項第3号)、現実には農地に関しては家族信託の対象から外すケースが多いようです。

農地法の許可や届け出を条件として、条件付の家族信託契約をすることも考えられますが、条件が成就しない限り家族信託契約はスタートしないことに注意が必要です。

アパートローンや住宅ローンが残っている場合

収益不動産の場合、銀行などからアパートローンを借入れて管理している場合がありますが、そのアパートには銀行の抵当権が設定されています。

アパートローンや住宅ローンが残っている場合は、家族信託によって債務者を誰にするのか、債務引受契約をするのか、連帯保証人の取り扱いはどうするのかなど借入先の金融機関との事前協議が必須となります。家族信託契約をする場合、その銀行などを無視して手続きを進めてしまうと、最悪の場合契約違反としてアパートローンの一括返済を求められることにもなりかねません。

アパートローンや住宅ローンが残っている場合は特に注意が必要です。

その他にも家族信託では注意して手続きを進めていかなければならない点がいくつもあります。詳細は実際にご相談をしていただく際にご案内いたしますが、家族信託のメリットばかり強調して契約を急いだために思わぬトラブルに発展することのないように気をつける必要があります。

【家族信託できる財産とは】

家族信託で信託ができる財産の種類には原則として制限がなく、幅広い財産を信託することが可能です。たとえば

- 金銭

信託契約により、管理・処分の権限が受託者へ移ります。 - 有価証券(上場株式、非上場株式、国債など)

議決権や利用決定権も原則として受託者へ移ります。 - 金銭債権(請求権、将来債権、貸付債権、リース・クレジット債権など)

- 動産(ペットなど)

信託契約により、管理・処分の権限が受託者へ移ります。 - 土地、建物(不動産所有権、借地権など)

信託契約により、管理・処分の権限が受託者へ移ります。 - 知的財産権(特許権、著作権など)

【信託ができない財産】

家族信託において次のものは、信託をすることができません。

- 生命、名誉

- 債務、連帯保証(いわゆるマイナス財産は信託できません)

債務は信託をすることができませんが、債務引受をすることで、実質債務を信託することと同じ状態にすることができます。 - 一身専属権(生活保護受給権や年金受給権)

「家族信託はとっても良い制度だから、全財産を信託するよ!!」などと言われても現実的ではありません。委託者である親御さんが偶数月に支給される年金が振り込まれる通帳の口座などは、家族信託契約を締結をしたとしても少なくとも本人固有の財産として維持し続ける必要があります。

このように信託できる財産、できない財産が区別して解釈されていますが、実際の信託実務では信託できると解釈されている財産であっても、信託契約の当事者以外の関係者が信託契約の取り扱いに対応しない場合もありますので、信託財産とする場合には事前の協議が必要となります。

小川直孝司法書士事務所では家族信託に関するご相談・お見積もりは無料です。お気軽にお問い合わせください。