Archive for the ‘相続’ Category

オンラインで完結可能な本人確認方法(eKYC)

司法書士が売買や会社設立登記の依頼を受ける際には犯罪収益移転防止法の規定にもとづく本人確認手続きが必要となりますが遠隔地にいるお客様の場合、司法書士と直接面談をすることが難しい場合が多くあります。

このような場合、これまでは司法書士が遠方の出張をしてお客様と面談するか、

①お客様から本人確認書類の提示

②司法書士から①に記載されている住所宛に転送不要書留郵便を送付

③お客様が②を受領

という方法で本人確認をしていました。

(犯罪収益移転防止法施行規則6条1項1号ロ)

しかし2018年に上記規則が改正され

オンラインで完結可能な本人確認方法が定められました。

(犯罪収益移転防止法施行規則6条1項1号ヘ・ホ)

この方法を利用する場合、お客様側ではスマートフォンと運転免許証またはマイナンバーカードが必要になります。

小川司法書士事務所でもオンラインで完結可能な本人確認方法(eKYC)にも対応しております。

千葉司法書士会による法の日法律相談

毎年10月1日は「法の日」ということで今年も千葉司法書士会で10月初めに県内各所で無料相談会を実施します。

詳しくは千葉司法書士会のサイトを確認してみてください。

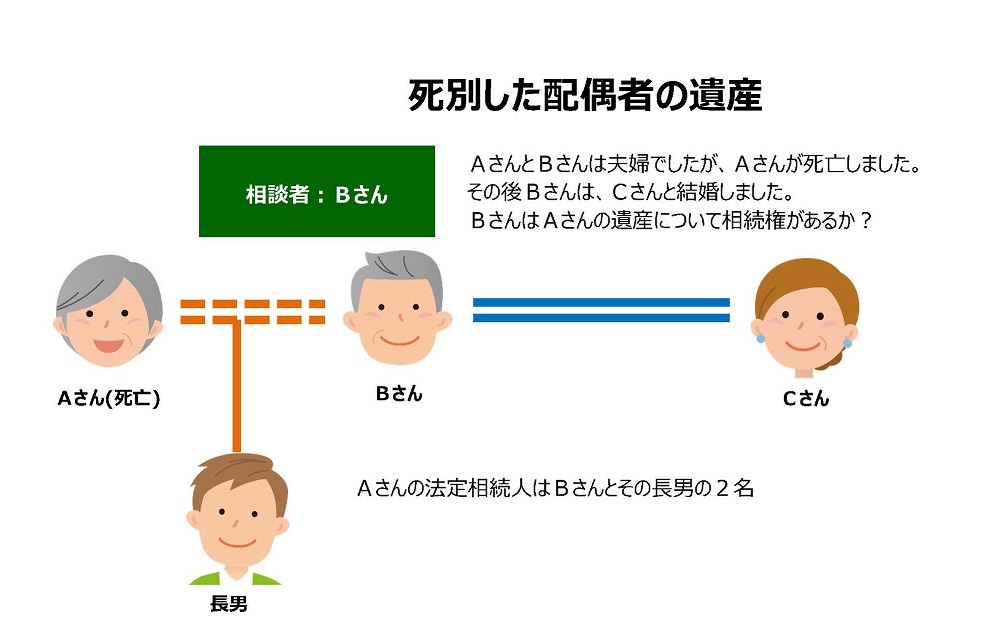

死別した配偶者の遺産の相続権

配偶者と死別した後に別の人と婚姻した場合、死別した配偶者の遺産について相続権があるかという話です。

AさんとBさんは夫婦でしたが、Aさんが死亡しました。

その後Bさんは、Cさんと結婚しました。

BさんはAさんの遺産について相続権があるか?という話です。

結論としては、「BさんはAさんの遺産について相続権がある」ということになります。

Aさんが死亡した時点でBさんはAさんの法定相続人なので、その後BさんがCさんと結婚したからといってAさんの法定相続人として地位が失われることはありません。

「前妻(前夫)は、死別して私は別の人と再婚したので相続権はありませんよね?」というお話しをされる方がたまにいらっしゃるのですが上記のように相続権がありますので遺産相続の手続きにおいては、たとえ財産の取得を希望しない場合でも遺産分割協議書にはサイン(印鑑証明書付)が必要な立場となっています。

相続放棄をしたら生命保険金はもらえない?

夫が生前、妻を受取人として生命保険をかけていました。

夫が生前、妻を受取人として生命保険をかけていました。

夫が死亡し、妻は相続放棄の手続きを家庭裁判所で行いました。

妻は、相続放棄をしたので上記生命保険金を受け取ることはできないでしょうか?

夫が契約していた生命保険契約は、夫が死亡したら妻が保険金を受取ることができる受取人に指定したものです。

妻は夫の死亡により保険金請求権という妻固有の権利を取得することになります。

これは夫の死亡を原因として取得する権利ではありますが、

あくまで妻固有の権利であって夫の遺産ではありません。

よって妻はたとえ亡夫について相続放棄をしていたとしても自分が受取人になっている生命保険金を受け取ることができます。

相続放棄についてはこちらのページをご覧ください。

失踪宣告の請求ができる人

相続手続きの中で法定相続人の所在がまったく判明しない場合や長期間行方不明の親族の財産について処分が必要になった場合に失踪宣告の手続きが頭をよぎる場面があります。

今の時代、行方不明で連絡がまったく取れない人なんているの?と思われる方もいるかもしれませんが司法書士をしていると何年かに一度ではありますが経験しています。

これは事件性があるという訳ではなく、海外居住により住所が追えなくなってしまったケースや、外国人と結婚されて国籍離脱をしたようなケースが多いです。

もっともそのような場合、いきなり失踪宣告という訳ではなく、先に不在者財産管理制度を検討することになります。

不在者財産管理制度と失踪宣告の制度は、「不在者に関する法律関係」という側面では共通していますが、不在者財産管理制度は財産管理、失踪宣告の制度は死亡擬制、というように効果が全く異なっています。私のこれまでの実務経験ではほとんどが不在者財産管理制度の利用で終わっていて、失踪宣告制度の利用は1件しかありません。

失踪宣告は利害関係人が家庭裁判所に申立をし、これが認められれば家庭裁判所が失踪宣告をし、その不在者の死亡を擬制することになります(民法第30条、31条)。

|

(失踪の宣告) (失踪の宣告の効力) |

ここでいう「利害関係人」とは誰のことを指すのか、つまり「失踪宣告の請求ができる人とは誰か?」が問題になることがあります。

この「利害関係人」とは、「事実上の利害関係」だけでは足りず、「法律上の利害関係」が必要とされています。

「法律上の利害関係」があるというのは具体的には

・不在者の死亡によって身分上・財産上の法律関係に直接影響を受ける立場の人(法定相続人になる人や遺言書で受遺者とされている人など)

・不在者財産管理人になっている人

などです。

「事実上の利害関係」しかないというのは具体的には不在者の債権者や不在者の債務者などです。

この立場の人は不在者財産管理人に対して対処をすれば足りるからとされています。

もっとも不在者の死亡により支払義務を免れるような立場を有する場合は「法律上の利害関係」があるとされます。

また失踪宣告の請求ができる人には、不在者財産管理制度のように「検察官」は含まれていません。

相続放棄と連帯保証人としての責任

亡くなった人(被相続人)について相続放棄をすると、放棄をした人は最初から相続人ではなかったものとみなされます。

このためプラスの財産もマイナスの財産も相続することはなくなるわけです。

|

参考 民法第939条(相続の放棄の効力) 相続の放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。 |

たとえば、被相続人に多額の借金(マイナスの財産)があった場合でも、相続放棄の手続きをきちんとしていれば、その借金の支払い義務を負うこともありません。

しかし、被相続人の借金について、生前に「連帯保証人になっていた場合」は、事態が変わってきます。

被相続人の借金について連帯保証人になった場合、被相続人の相続債務については相続放棄をすることによって支払義務を負うことはありませんが連帯保証人としての責任は相続放棄をしたとしても免れることはできません。

被相続人の借金について連帯保証人になっているということは、借金の相手方(貸主)は、連帯保証人との間で「連帯保証契約」を締結していて、これは主債務者である被相続人との契約とは別の契約になります。

このため被相続人について相続放棄の手続きをしたとしても、連帯保証人としての責任は負わなければならないということになります。

当事務所への相談時には「連帯保証人になっていた」と思っていても、よく調べてみると「連絡先」として契約書に記入していただけだった、という場合もありますので契約書をよく確認してみることが必要です。

当事務所では相続放棄の申述申立書の作成を受け付けています。

ご相談・お見積もりは無料ですのでお気軽にお問い合わせください。

「相続登記はお早めに」と司法書士が勧める理由

相続登記のご相談で意外と多いのが、「かなり前に名義人が亡くなっているのに名義をそのままにしていた。」というケースです。

「うちは相続税もかからないし」と相続登記をしないままでもデメリットはないと考える人もいるようですが、実際に相談を受ける司法書士としては「相続登記はお早めに」と勧めています。その理由を説明いたします。

相続登記の手続きをしないでいると、

・相続人が亡くなってしまい次の相続が発生してしまい当事者が増えて手続きが複雑になる。

相続開始当時は相続人が子供2名(A・B)だけだったのに、何も手続きをしないまま数年放置していたところ、Aが死亡してしまった。

Aの相続人は妻と子供2名(C・D・E)となり、BはC・D・Eと遺産分割協議をすることになります。

このくらいなら、義理の妹と甥・姪との関係ですからまだ連絡も付くし合意も可能かもしれませんが、さらに何も手続きをしないままBも死亡してしまったらどうでしょう。

Bの相続人が妻と子供2名(F・G・H)だったとすると、いとこ同士で遺産分割協議ということになります。相談者の中には、いとこ同士で長年連絡を取っていないとか、どこに住んでいるかも分からないなどという方もいらっしゃいました。

こうなると、遺産分割協議がうまくいくのかも分からない状態となり、「不動産は処分してしまおう」とか「建て替えをしよう」などと考えていたことも白紙になってしまうこともあり得ます。

・当時は話し合いがついていたのに、「事情が変わった」・「そんな話は知らない」などと相続トラブル(争族)になる。

同じく相続開始当時は相続人が子供2名(A・B)だけだったのに、Aが死亡してしまったケースで、Aが生前Bとの間で「不動産は売却して代金を半分に分けよう」という話をしていたとしても、遺産分割協議書を残していなかったために、Aの相続人から「そんな話は聞いていない」と言われて、結局弁護士を立てて交渉をしてもらうことになってしまった、という話もあります。

・売却や銀行からの資金借り入れ(担保提供)が予定通り進まない。

相続対象になっている不動産は名義変更の登記なんてしなくてもに住み続けていればいいやと安易に考え、そのままにしていたが建物が老朽化して建て替えをしたいと思うようになった。

ハウスメーカー経由で住宅ローンの相談を銀行の窓口でしたところ、「相続登記をしてください」と言われた。

相続登記と言っても法定相続人が多数で遠方に住んでいる人もいたり、なかには認知症になって成年後見人をつける必要があるらしい。成年後見人をつけるのは時間がかかるらしく建物の取り壊しも勝手にはできそうにない。取り壊しも容易にできないのなら建て替えも難しいかもしれない。というケースもあります。

そこで

不動産登記の専門家である司法書士に早めに相談することをおススメします。

小川司法書士事務所の相続サポートでは

・遺産分割協議書の作成

・戸籍謄本、除籍謄本の収集

・相続関係説明図の作成

・相続登記申請

・登記事項証明書の取得

・預貯金の解約

まで対応しております。

柏市、 松戸市、我孫子市、流山市、野田市にお住いの方々の相続手続きに便利です。

柏駅南口から徒歩4分。9時~21時まで。土日祝日も予約可。ご相談は無料です。

被相続人の債務

相続手続きを進めるにあたり、プラスの財産をどう分配するかという点に興味が集中しがちですが、マイナスの財産(消極財産)についてもきちんと把握しておく必要があります。

相続税の申告が必要な場合には、被相続人の債務が一定の条件でプラスの財産から控除されることになっていますから、何が被相続人の債務になるのか把握しておくことは重要です。

被相続人の債務控除については相続税法に以下のような規定があります。

相続税法

第13条(債務控除)

相続又は遺贈(略)により財産を取得した者が第1条の3第1項第1号又は第2号の規定に該当する者である場合においては、当該相続又は遺贈により取得した財産については、課税価格に算入すべき価額は、当該財産の価額から次に掲げるものの金額のうちその者の負担に属する部分の金額を控除した金額による。

① 被相続人の債務で相続開始の際現に存するもの(公租公課を含む。)

② 被相続人に係る葬式費用

相続税法

第14条 前条の規定によりその金額を控除すべき債務は、確実と認められるものに限る。

これらの規定からいえることは、相続税の計算において控除される債務は

「相続開始の際に現存するもの」で、「確実と認められるもの」に限られるということです。

この文言を見ると当たり前のことしか規定していないようにも思われますがこれらの規定が裁判で争いになったものとしては被相続人が負っていた連帯保証債務があります。

連帯保証債務は、相続税法第14条1項にいう「確実と認められるもの」にあたらないという判例(東京高裁判決平成12年1月26日)があります。

その理由としては、連帯保証人は主たる債務者が債務を履行すればその責任を免れるし、仮に連帯保証人が債務を履行することになっても、主たる債務者への求償が予定されているのだから債務を履行することが「確実と認められない」というものです。

もっとも連帯保証人が保証債務を履行するということは、保証人から主たる債務者への求償などできない状況のことが多いでしょうからこのような場合には、「確実と認められるもの」とされるようです。

実際には個別事案での事実認定によるとしかいえませんが、相続開始時点において相続人は被相続人に連帯保証債務があるかどうかまで把握できる状況にないこともあります。

当事務所ではこのようなケースに限らず、相続税の申告が必要なケースではそのプロである税理士の先生にお願いして一緒に相続手続きを進めるようにしています。

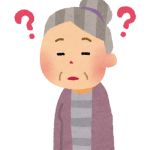

妻の相続権

夫と死別した妻が、数年後に別の男性と再婚した場合、その妻は死別した前夫の遺産を相続できるでしょうか。という質問をいただくことがあります。

結論から言うと、相続することができます。

妻は、婚姻中に夫が死亡したのですから、その時点で夫の法定相続人になります。

その法定相続人としての地位は、たとえ別の男性と再婚したとしても消えてなくなるわけではありません。

相談者の方には感覚的なものとして「死別して再婚してしまったのだから相続なんてできない」というお話をされる方もいらっしゃいますが、たとえ相続しないということであっても、前夫の遺産分割協議で「相続しない」旨の遺産分割協議書にサインをする等の意思表示をしないと前夫の遺産承継は進まないことになりますので注意が必要です。

失踪宣告の効力発生日

相続人に行方不明の人がいる場合については「失踪宣告」という制度がありますが、失踪宣告の審判申立てを家庭裁判所に対して行ったあと、その審判が認容されると、その失踪者は死亡したものとみなされます。

死亡したものとみなされるということは、その人の財産関係や身分関係について「死亡」の効果が生じることになり「相続」が発生します。

いつ「相続」が発生するのか?ということですが、普通失踪の場合、期間満了時に死亡したとみなされ、特別失踪の場合は危難が去ったときに死亡したとみなされます。失踪宣告審判が確定した日ではありません。

実際に失踪宣告を受けた人の戸籍事項証明書でも戸籍事項として【失踪宣告】とあり

【死亡とみなされる日】令和●年●月●日

【失踪宣告の裁判確定日】令和●年●月●日

と記載されています。

失踪宣告を受けた人についての相続手続きをする場合は、この【死亡とみなされる日】を基準として考えていくことになります。

« Older Entries