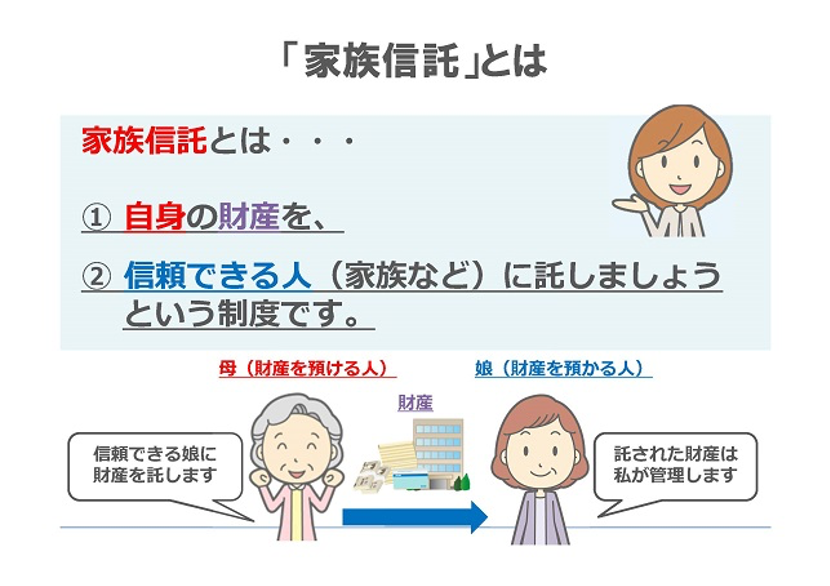

最近ではテレビや新聞でも特集が組まれ、相続対策や認知症対策の有効な手段として注目されているのが「家族信託」です。「家族信託」とは、第三者ではなく家族に自分の財産管理や処分を任せる制度です。

誰でも高齢になると、認知症になったり病気になったりして自分で預貯金を管理したり、不動産を持っている人であれば売却したり、修繕をしたり、賃料収入を受け取るなどが難しくなってきます。

親御さんが認知症が原因で訪問販売被害や振り込め詐欺など予期せぬトラブルに巻き込まれたり、認知症になった親御さんの意思確認ができないとの理由で預貯金を引き出すことができないことによるご家族の経済的負担を防ぐために「家族信託」を利用される方が増えています。

特に2020年世界中を襲った新型コロナウィルスの影響で親御さんが容易に外出できなくなっているような状況では、「家族信託を契約しておいて良かったです。」というメールを送っていただくお客様も実際にいらっしゃいます。

「家族信託」は、自分の財産を、「誰に」「どのような目的で」「いつ」渡すかということを、あらかじめ認知症になる前の元気なうちに決めておく(契約)します。

そして、財産管理をする権利を「信頼できる相手」に移し、将来その契約を確実に実行させていくことを取り決めします。

多くの場合、父や母の財産を、その子どもや面倒を見ている姪や甥が財産管理をする担当者(受託者)となり、財産を管理していくことになります。

このページの目次

【家族信託の特徴】

「信託」と言えば、「投資信託」を思い浮かべる方が多いかもしれません。

しかし、家族信託は、投資信託とは全く異なります。そもそも家族信託は投資ではありません。

家族信託は、「家族の大切な財産を家族で守っていく」ための仕組みです。

家族信託の特徴は、「認知症になったときの親の財産管理が心配なご家族」に効果を発揮する点にあります。

家族信託を簡単に説明すると、きちんとした内容の家族信託契約をしておけば、将来、親が認知症などになったとしても、家族が親の財産管理や財産の処分を契約書の内容に従ってすることができる制度です。

親が認知症になって困ることは何でしょうか。介護、入院手続き、施設入所手続きなど毎日の生活で起こる困ることはいろいろありますが、何よりお金の心配ではないでしょうか。

たとえ自分の親に多額の資産があったとしても、親の名義の口座からお金を引き出したり、親の名義の不動産を処分して現金化したりすることは親御さん自身でないとできないのが原則です。

いざ親御さんが認知症になってから、銀行の窓口に親御さんと一緒に行っても「意思確認ができない」という理由で預金の引き出しを断られたり、息子さんが代理人だと申し出をしても「成年後見人を付けてください」と言われ預金の引き出しに応じてもらえなかったり、不動産の売却をしようとしても「意思確認ができないので決済ができません。」と売却がストップしてしまうことになります。

このようなことにならないように、親御さん(またはあなた本人かもしれません。)がしっかりしている間に「認知症対策として家族信託」をしておくことを強くお勧めします。

どの人がいつ認知症になるかならないかは誰にも分からないことです。そうであるならば、万が一認知症になったときでも困らないような仕組みがあるのに検討しない手はないと思います。その意味で家族信託はできるだけ多くの人に利用していただきたい制度です。

【家族信託を利用するおすすめのケース】

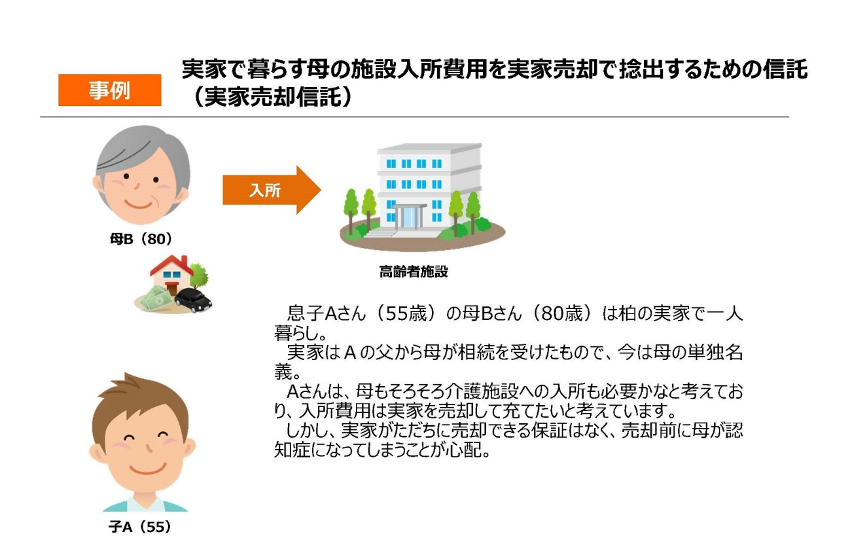

実際に当事務所でサポートをさせていただいたお客様から「家族信託をしておいて良かったです。」という声をいただいております。実際の事例をご紹介します。

このケースで、何も対策を取らないでいて高齢者施設への入所の時期となり、自宅を売却して入所費用に充てようとしても、その時点で母親のBさんが認知症になってしまっていたら自宅売却のための契約締結能力がないと判断されると売却ができなくなってしまいます。

どうしても売却をしたいと息子のAさんが司法書士に相談に行くと「お母さんに成年後見人をつける必要がある。」と言われました。

母親のBさんに成年後見人をつけるためには、家庭裁判所にその申立をする必要があり、

手間も時間もかかります。さらにBさんの成年後見人は息子のAさんがなるとは限りません。家庭裁判所の判断によっては第三者後見人が選任される可能性もあります。さらには成年後見人が自宅の売却をするには家庭裁判所の許可が必要です(民法第859条の3)。

|

民法第859条の3 成年後見人は、成年被後見人に代わって、その居住の用に供する建物又はその敷地について、売却、賃貸、賃貸借の解除又は抵当権の設定その他これらに準ずる処分をするには、家庭裁判所の許可を得なければならない。 |

もしこれが、母親のBさんがお元気なうちに家族信託契約をしてBさんの自宅を息子のAさんに信託していたならば、たとえBさんが認知症になったとしても、AさんはBさんのために自宅を売却してその代金をBさんの高齢者施設の入所費用に充てることができるのです。

家族信託をしておくか、何もしないで認知症になってからどうしようかと慌てるのとどちらが良い対策かは明らかではないでしょうか。

【家族信託の重要用語】

「家族信託」は、

- ある人の財産を、

- 特定の利益を受ける人のために、

- 信頼できる人に

- 管理を託す方法 です。

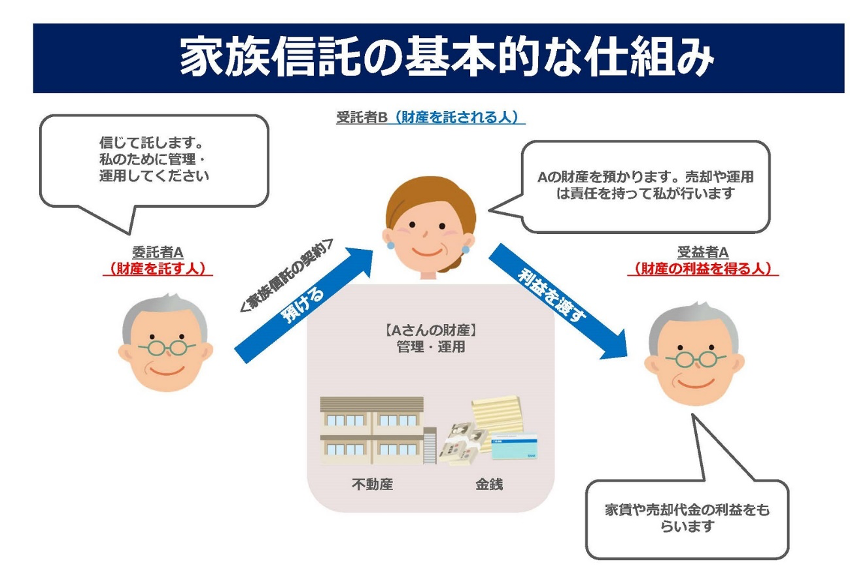

ここで登場してくる人たちを、「委託者」、「受託者」、「受益者」と呼びます。よく出てくる言葉ですので、おさえておきましょう。

- 委託者A:上記1.の「ある人の財産を」の「ある人」のことを指します。財産を持っていて、管理を託す人です。この人が、「財産をどのようにしたいか」で家族信託契約の内容が決まります。

- 受託者B:上記3.の「信頼できる人」のことを指します。委託者の財産を託される人です。委託者の意向を反映させるために、実際に管理・処分を行っていくのが受託者です。

- 受益者:上記2.の「特定の利益を受ける人」のことを指します。委託者の財産を受託者に管理などをさせることによって利益を受け取る人です。

- 信託財産:上記1.の「ある人の財産」の「財産」にあたるものです。委託者が「この財産を信託しよう」とする財産のことを指します。委託者は、自分の財産のうち、「これ」と決めたものを信託財産として区別し、受託者に信託をします。信託財産として受託者に信託すると、その財産は委託者の財産とは切り離され、独立した存在として取り扱われます。不動産については所有権移転登記により名義も受託者の名義に変更する必要があります。

【家族信託の概要】

「家族信託」は、自分(委託者)の財産を、信頼できる家族や相手(受託者)に託し、特定の人(受益者)のために、あらかじめ定めた信託目的に従って、管理・処分・承継する財産管理手法です。

そのため、委託者は、信託をすると、受託者にその財産を「移転」することになります。

つまり、「信託された財産は、委託者の財産ではなくなる」ということです。このように説明すると、「自分の財産が無くなるのは困るよ!」という方もいるのですが、信託の仕組みはそのような法律構成(信託によって所有権が受託者に移転する)になっています。

ただし、信託によって委託者から受託者に所有権が移転するからといって、受託者が自分の好きなように財産を使われては困りますし、そもそも信託をした意味がありません。

家族信託は、契約書の中で「信託した財産を何のために管理するのか」という「信託の目的」をしっかり定める必要があります。

委託者である父親が死亡するまで「安心安全に生活が送っていけるようにするため」に信託をするのであれば、その信託の目的を実現するためにのみ受託者である長女は信託財産を管理すると信託契約書に書いてあれば、受託者である長女は自らのために父親から託された財産を使い込むようなことは当然できないわけです。ここまでの内容からお分かりのように、家族信託の契約は、「家族間の信頼関係」が大前提になっています。「信託」という文字がそのまま表すように「家族同士が」「お互いを信じて」「託す」のが「家族信託」です。

このような「信頼関係」を基礎にした「家族信託契約書」をそのご家族の状況に沿って作成し、実際に財産を信託するためのお手伝いを小川直孝司法書士事務所が行います。司法書士小川直孝は、「家族信託専門士」、「民事信託士」の資格を有している家族信託の専門家です。

ご相談・お見積もりは無料ですのでお気軽にお問い合わせください。