Archive for the ‘相続’ Category

相続放棄をした人の子の相続権

相続放棄申述の申立をして受理された人の子供は、被相続人の相続をする権利があるでしょうか?

相続放棄をした人の子供、つまり被相続人の孫に相続権があるのか、ないのかという問題です。

いわゆる代襲相続では、被相続人より先に子が死亡していれば、その死亡した子の子(つまり孫)にも相続権があります(民法第887条第2項)。

相続放棄をすると、「初めから相続人とならなかったものとみな」されますから(民法第939条)、被相続人が死亡すると代襲相続と同じようなイメージでその孫には相続権があるのではないかと考える方もいるようです。

しかし相続放棄をした人の子には、相続権はありません。

代襲相続が認められるのは

- 相続開始前の「死亡」

- 相続欠格

- 廃除 に限定されていて、相続放棄は含まれていないからです。

|

参考 民法第887条(子及びその代襲者等の相続権) |

| 参考 民法第939条(相続の放棄の効力) 相続の放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。 |

もちろん、相続放棄をした人自身が死亡した場合の相続については、その子は法定相続人ですから相続放棄等をしない限り相続権は認められます。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続分の譲渡

相続分の譲渡とは、個々の遺産の共有持分ではなく、相続財産全体に対する包括的な持分や法律的な地位を遺産分割協議の前に譲渡することを指します。

相続が発生して遺産分割協議をする際に、相続人の数が多いと意見がかみ合わずに話し合いもうまくまとまらない場合があります。

親が死亡して子供が数名であれば相続人の数が多いと感じることもないと思いますが、子供が親より先に死亡している代襲相続の場合や、親が死亡して相続手続きをしないまま年月が経ってしまいその子供も死亡してしまったような数次相続の場合などは相続人の数が増えてしまっている場合もあります。

たとえば相続人が自分以外に10人いた場合、そのうち7人は遺産分割協議の内容に合意しているのに他の3人が反対しているような場合です。

このような場合、相続人の1人の代理人として遺産分割協議に臨む弁護士さんは、当事者を絞るために「相続分の譲渡」の手法を使うことがあるようです。

上記の例で遺産分割協議をする場合、争っていない7人から相続分の譲渡を受け、争いのある3人だけを遺産分割協議の相手に絞ることができます。

相続分の相続人全員を話し合いのテーブルに着かせるより効率的というわけです。

| 参考 民法第905条(相続分の取戻権) 第1項 共同相続人の一人が遺産の分割前にその相続分を第三者に譲り渡したときは、他の共同相続人は、その価額及び費用を償還して、その相続分を譲り受けることができる。 第2項 前項の権利は、一箇月以内に行使しなければならない。 |

民法第905条は、相続分の譲渡について直接規定したものではありませんが、相続分の譲渡ができることを前提にして、その取戻しができる要件を定めています。

相続分の譲渡の相手方は他の相続人でも良いし、第三者でも良いとされています。

また相続分の譲渡は無償でも有償でも良いとされています。

ただし無償による相続分の譲渡は、譲渡した人が亡くなった場合、民法第903条の贈与にあたると判断されることもあり(平成30年10月19日最高裁判所第二小法廷判決)、遺留分侵害の可能性もあるので注意が必要です。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

遺言執行者の通知義務

遺言書を作成する場合に大切なことは、遺言をする人が死亡した場合、「誰に」、「何を」ということを明確に定めておくことはもちろんですが、

実際にその遺言書の内容に従って、遺産の承継手続きをする人(=遺言執行者)も遺言書の中で決めておかないと、その後の手続きが面倒になる場合があります。

遺言執行者を関与させなくても(選任しなくても)遺言書の内容を実現できる場合は良いのですが、遺言で「第三者に遺産を贈与する」といった遺贈の形式をとっているような場合には遺言執行者がいないと実際の手続きがスムーズに進まないことになります。

遺言執行者が必要なのに遺言書の中に遺言執行者の指定がない場合は、家庭裁判所に対し、遺言執行者選任の申立をすることができます。

遺言執行者に指定または選任された人は就任承諾をした後、実際に遺言執行にとりかかるわけですが、2019年7月1日から施行された改正民法では、遺言執行者の仕事として「遺言の内容を相続人に通知する」ことが明確に定められました。

民法改正前でも法律専門家が遺言執行者になった場合は相続人に対して遺言の内容を通知していたケースがほとんどだと思いますが、一般の方が遺言執行者になった場合などで相続人に遺言の内容を通知せずにいつの間にか相続手続きが終わっていたということで新たなトラブルが発生したケースもあったようです。

相続人からすれば、遺言の内容によっては手続きに協力しなければならない場合もありますし、遺留分の請求をするかしないかの判断に際しても遺言の内容を確認する必要があります。

遺言執行者としては民法の条文で明確に通知義務が規定されたということに注意が必要です。

参考

| 改正前の民法第1007条(遺言執行者の任務の開始) | 改正後の民法第1007条(遺言執行者の任務の開始) |

| 遺言執行者が就職を承諾したときは、直ちにその任務を行わなければならない。 |

第1項 遺言執行者が就職を承諾したときは、直ちにその任務を行わねければならない。 第2項 遺言執行者は、その任務を開始したときは、遅滞なく、遺言の内容を相続人に通知しなければならない。 |

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続人に外国籍を取得した人がいる場合

相続登記の依頼を受けて亡くなった人の法定相続人の戸籍をたどっていくと、相続人である子が外国人と結婚し、外国人配偶者の国籍を取得していることがあります。

相続権の問題

被相続人が日本人で相続人の中に外国籍の人がいる場合、外国籍を取得した人は、遺産を相続する権利がなくなってしまうのではないか?と思われる方もいるかもしれませんが、外国籍を取得した場合でも適用される法律は被相続人の本国法ですから、自分の親の遺産についての相続権がなくなるわけではありません。「法の適用に関する通則法」に規定があります。

| 参考 法の適用に関する通則法第36条 相続は、被相続人の本国法による。 |

遺産分割協議の問題

外国籍を取得した人であっても自分の親の相続権はある、ということを踏まえて相続人を確定していくわけですが、外国人と結婚し外国人配偶者の国籍を取得した人は、それまで日本にあった戸籍から抜けることになります。

その人の連絡先が分かっていれば良いのですが、親族の中で連絡が取れる人が誰もいないケースだと、相続関係の確認作業は難航します。

この場合、相続人の中に連絡の取れない人がいるとして家庭裁判所に不在者財産管理人を選任してもらい遺産分割協議を進める選択肢もありますが、不在者財産管理人を選任してもらうためにはいろいろな調査や書類作成が必要です。調査といっても国外に問い合わせをする必要があり時間も費用もかかることを認識しておくことが必要です。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

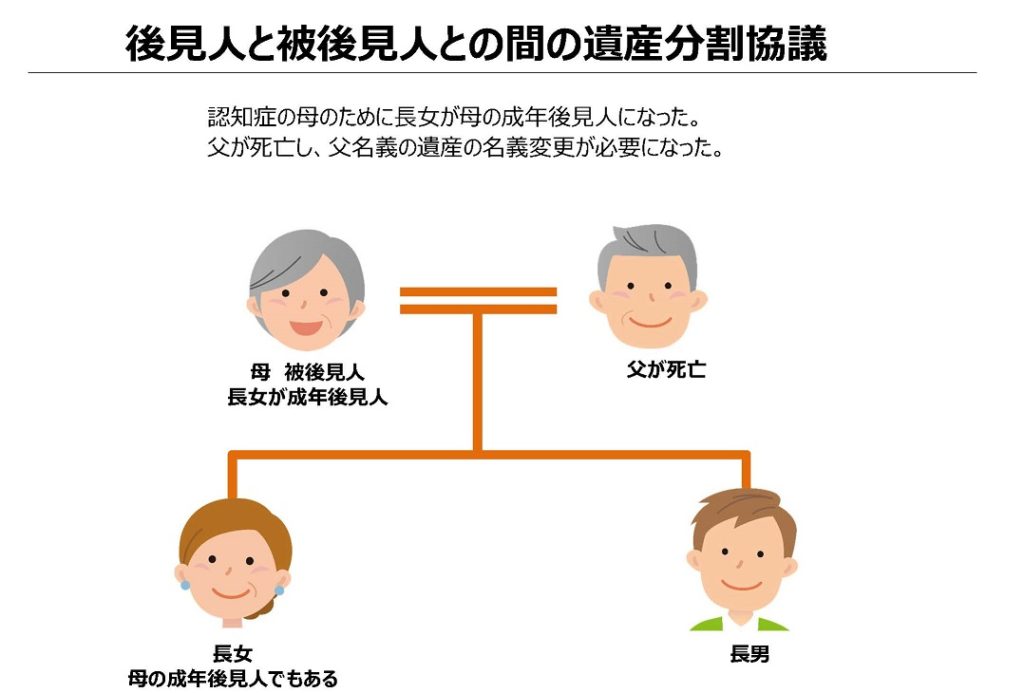

後見人と被後見人の遺産分割協議

自分が親族の後見人になっている場合、たとえば自分が母親の成年後見人になっている場合、親族後見人と呼ばれます。

この図でいうと、長女が母親の成年後見人になっています。

ここで父親(母親の夫)が死亡し、相続が発生した場合の話です。

父親の遺産(自宅や預貯金など)について、相続による名義変更手続きが必要となります。

父親の法定相続人は、母親、長女、長男ですからこの3名で遺産分割協議をする必要がありますが、母親には成年後見制度の利用がされているため、遺産分割協議には成年後見人が法定代理人として参加することになりそうです。

しかし、母親の成年後見人である長女は、自分も父親の法定相続人でもあるため、母親の代理人の地位と長女の地位が重なってしまっています。

このような場合、長女は遺産分割協議にこの2つの地位をもって参加することはできません。母親の代理人の地位と長女の地位が利益相反となるためです。

長女としては母親の権利を侵害するつもりがなくても遺産分割協議の場面においては、形式的に利益が対立することになるため、2つの地位をもって参加することはできないことになっているのです。

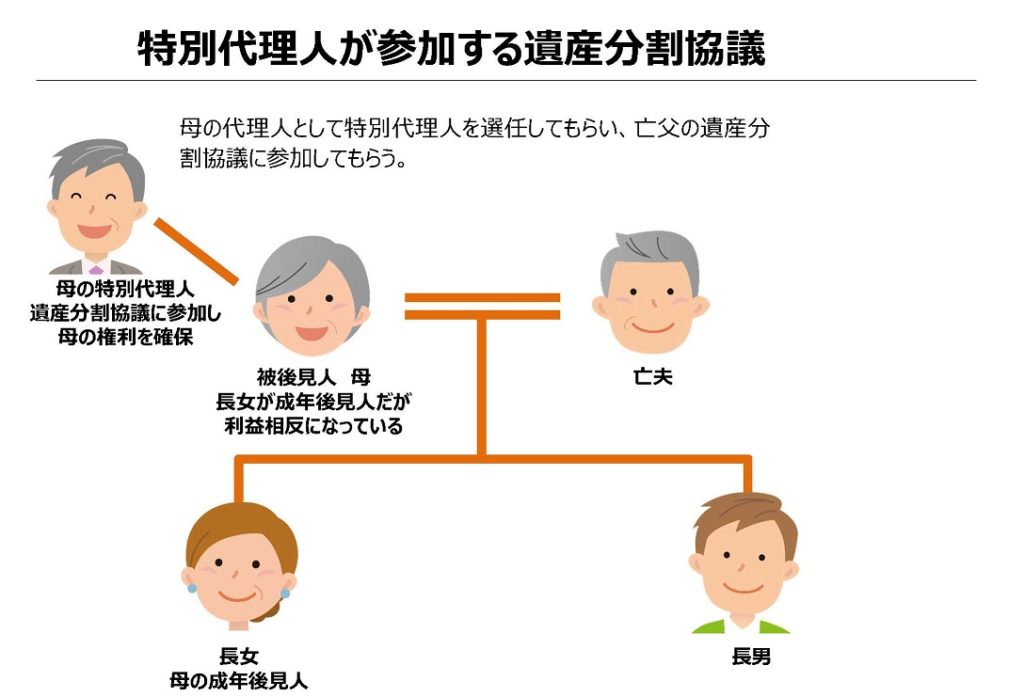

それではどうしたら良いかというと、母親のために家庭裁判所に特別代理人を選任してもらう方法があります。

成年後見人としての長女の地位をこの特別代理人に代わりに担ってもらうわけです。

特別代理人になった人は、遺産分割協議に参加し、亡夫の相続人としての母親の権利を確保する必要があります。

特別代理人としては最低でも法定相続分以上の財産を母親に取得させその権利を守る必要があります。

| 参考 特別代理人選任の申立書(裁判所のサイト) |

遺産分割協議によって被後見人である母親が不動産を取得することになった場合は、相続登記の申請も必要となります。

この場合、法務局に登記申請をするのは、母親の成年後見人である長女でも良いし、特別代理人でも良いということになっています。

これは、法務局に対する登記申請行為自体が事実行為であって、母親と長女の間での利益相反となる法律行為ではないからです。

当事務所では特別代理人選任申立書の作成・提出のご依頼にも対応しております。お気軽にお問い合わせください。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続人に認知症の人がいる場合

「自分の父親が亡くなって相続が発生した場合、母親の認知症がかなり進んでいた。」というケースは自分の両親がともに同世代であるならば当然想定される状況でしょう。

つまり、相続手続きをする場合に、相続人のなかに認知症の人がいるケースです。

このような場合、「どの遺産を誰が取得するか」という話し合い、つまり「遺産分割協議」が有効に成立しない可能性があります。

上記の例でいうと母親が認知症になっている場合、その進行状況にもよりますが遺産分割協議の前提となる「意思能力」があるかどうかが重要なポイントになります。

「意思能力」とは、自己の行為の結果を判断することができる能力のことをいいます。

遺産分割協議の場面でいえば、亡くなった人の遺産をどのように分割するのかについて遺産分割協議に参加した人はきちんと理解していることが当然必要になります。

このことを理解・認識できていない場合は、たとえ形式的に遺産分割協議書ができあがっていたとしても遺産分割協議は無効になる恐れがあります。

| 参考 民法第3条の2 法律行為の当事者が意思表示をした時に意思能力を有しなかったときは、その法律行為は、無効とする。 |

では相続人に認知症の人がいる場合に遺産分割協議が必要な場合、どうしたら良いのかというと、「成年後見制度」の利用を検討することになります。

認知症の進行状況等によって後見・補佐・補助の審判が家庭裁判所から出ると、後見人・保佐人・補助人が選任されます。

保佐人・補助人は遺産分割協議の代理権が付与されている必要がありますが、認知症になっている相続人のために後見人・保佐人・補助人が遺産分割協議に参加することになります。

成年後見制度の利用を検討するきっかけとして、このような「相続人に認知症の人がいる」場面でというケースが多くみられるようです。

成年後見制度を利用するためには家庭裁判所に申立をする必要があります。

千葉家庭裁判所の後見サイトは記載例も載っていて一般の方でも利用しやすいサイトになっています。

| 参考 千葉家庭裁判所の後見サイト |

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続人に連絡が取れない人がいる場合-1

相続登記をしようとしても、法定相続人のなかに連絡が取れない人(または行方不明の人)がいて手続きが進まない場合があります。

法定相続人といえば普通は兄弟姉妹だから連絡が取れない訳がないんじゃないの?と考える方もいるかもしれませんが、司法書士として相続登記実務に関わっていると、「そうでもない」ことが結構あります。司法書士の仕事を始める前までは「行方不明」という言葉も新聞やニュースでしか耳目にしたことがありませんでしたが実際に行方不明の人がいることを前提に仕事をすることが結構な頻度であるのです。

連絡の取れない法定相続人がいるケースとしては

◊兄弟姉妹間で長年音信不通になっている場合や

◊兄弟姉妹のなかに親よりも先に亡くなった人がいてその子供(おい・めい)に相続権がある(いわゆる代襲相続が発生している)が、疎遠になっている場合

などがあります。

また「音信不通」といってもいろいろあります。

♦今回の相続登記をきっかけに相続人の住所までは確認できたが電話番号が分からない場合や

♦調べてはみたけれど相続人の住所も分からなかった場合

があります。

相続人の「住所が分からない場合」なんてあるの?と思われる方もいらっしゃるかもしれませんが、「住民登録が消されてしまっている人」も実際にいるのです。

「職権消除」という手続きで住民票が登録されている役所から「居住の実態がない」と判断されると住民登録が抹消されます。

その結果、「住所が分からない=住所不定」という状態になってしまうわけです。

こうなると共同相続人どうしで話し合いをして遺産分割協議をするということは不可能になります。

民法ではこのような事態に対応するための制度として「不在者財産管理人」という制度を用意しています。

| 参考 民法第25条(不在者の財産の管理) 第1項 従来の住所又は居所を去った者(以下「不在者」という。)がその財産の管理人(以下この節において単に「管理人」という。)を置かなかったときは、家庭裁判所は、利害関係人又は検察官の請求により、その財産の管理について必要な処分を命ずることができる。本人の不在中に管理人の権限が消滅したときも、同様とする。 第2項 前項の規定による命令後、本人が管理人を置いたときは、家庭裁判所は、その管理人、利害関係人又は検察官の請求により、その命令を取り消さなければならない。 |

実際に不在者財産管理人が選任されるためには、いろいろな要件がありますが、ここでいう「不在者」を「住所が分からない相続人」に置き換えてイメージしてみるとわかりやすいかと思います。

「住所が分からない相続人」に代わってこの不在者財産管理人を相手に相続手続きを進めていくことができる場合があります。

ここで相続手続きを進めていくことができる「場合があります」としたのは、不在者財産管理人が選任されたからといっても、ただちに遺産分割協議が進むという訳ではないからです。

不在者財産管理人に行方不明の相続人の代わりに遺産分割協議に参加してもらうためには、さらに家庭裁判所から「権限外行為の許可」をもらう必要があります。

不在者財産管理人は、基本的に行方不明となっている相続人のためにその財産を管理(維持)するだけですから積極的に財産を処分したり、遺産分割協議をしたりする行為をすることはできないことになっています。

また遺産分割協議の内容についても、「行方不明だから財産は取得させなくて良いよね!!」などということは許されません。

遺産分割協議の中できちんと行方不明になっている相続人の法定相続分の遺産は確保してあげて、その人が後日戻ってきたときのために不在者財産管理人は遺産を管理しておく必要があるわけです。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

遺言執行者の指定

遺言書を作成する場合、公正証書遺言であれば遺言の中身だけではなく、「遺言執行者」も定められていることがほとんどだと思いますが、自筆証書遺言の場合、「誰に何を相続させる」といった遺言の内容だけが書かれていることも多く、「遺言執行者」の指定がなされていないケースがよくあります。

「遺言執行者」とは、遺言の内容にしたがって実際に銀行や証券会社で解約手続きや売却手続きをしたり、土地・建物の名義変更手続をする人のことをいいます。

| 参考 民法第1012条 第1項 遺言執行者は、遺言の内容を実現するため、相続財産の管理その他遺言の執行に必要な一切の行為をする権利義務を有する。 第2項 遺言執行者がある場合には、遺贈の履行は、遺言執行者のみが行うことができる。 |

もっとも遺言書の内容が、「特定の相続人」に、「特定の遺産」を「相続させる」というものであった場合は、遺言者が死亡すると「直ちに」その遺産がその相続人に承継されることになります(平成3年4月19日の最高裁判決)。この遺言によって特定の不動産を相続させるとされた相続人は、直ちに不動産の相続登記を単独で申請することができます。

つまりこの場合、遺言執行者も基本的に不要になります。

ただし、遺言書の内容が、「相続人またはそれ以外の人」に、「特定の不動産」を「遺贈する」というものであった場合は、遺言者の法定相続人または遺言執行者と遺贈を受ける人(受遺者)が共同で登記申請をする必要があります。この場合、遺言書に「遺言執行者」の指定がなされていれば、法定相続人が多数存在するような場合でも、遺言執行者と受遺者の2名だけで手続きをすることができます。法定相続人の一部が手続きに協力してくれない場合や、行方不明になっている場合などをイメージしてみると、遺言執行者を指定しておくことの重要性がお分かりいただけるのではないでしょうか。

実際に遺言者が死亡して遺言の内容を実現しようという段階になって、銀行や証券会社、法務局などに出向いても手続きがなかなか前に進まない、ということにならないように遺言書を作成する場合には、遺言執行者の指定を忘れずにしておくことが必要です。

| 参考 民法第1006条 第1項 遺言者は、遺言で、一人又は数人の遺言執行者を指定し、又はその指定を第三者に委託することができる。 |

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続放棄と年金

相続放棄の申述にあたり「自分は相続放棄をしても問題ないだろうか?」と心配になるケースがあるようです。

たとえば亡くなられた方には多額の負債があり、相続人の妻としては相続放棄をしたいと考えているが、亡くなった夫が年金受給者だった場合、相続放棄をしてしまうと妻の遺族年金がもらえなくなってしまうのではないか?という心配です。

また未支給年金の手続きもできなくなってしまうのではないかと心配される方もいます。

しかし遺族年金も未支給年金も亡くなった夫名義の相続財産ではありません。

つまり相続人としての立場ではなく、受給権者個人の立場で受け取るものですので、相続放棄をしたかどうかに関係ありません。

国民年金法には次のように定められています。

(未支給年金)

第19条 年金給付の受給権者が死亡した場合において、その死亡した者に支給すべき年金給付でまだその者に支給しなかつたものがあるときは、

その者の配偶者、子、父母、孫、祖父母、兄弟姉妹又はこれらの者以外の三親等内の親族であつて、

その者の死亡の当時その者と生計を同じくしていたものは、自己の名で、その未支給の年金の支給を請求することができる。

この「自己の名で」というのは、その人の固有の立場でという意味ですから、亡くなった人の相続人としてという意味ではないことが明らかです。

最高裁判所の判例でも国民年金法第19条について「相続とは別の立場から一定の遺族に対して未支給の年金給付の支給を認めたもの」としています(平成7年11月7日最高裁第三小法廷判決)

結論

遺族年金も未支給年金も相続財産とはみなされないため、それらを受給した後でも相続放棄はできる。

ということになります。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

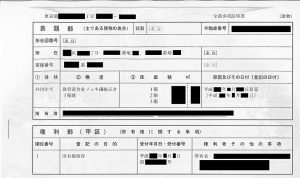

遺産分割協議書の作成-不動産の表示編

相続登記に必要な遺産分割協議書の作成にあたり必要な記載事項はどのようなものなのか、というご質問をいただくことがあります。

結論としては、

・「誰が」、

・「どの不動産を」、

・「どのような割合で」

相続するのかが記載されていることが必要になります。

よくある間違いとしては、手元にある固定資産税納税通知書に記載されている「課税明細書」の記載通りに遺産分割協議書にも記載してしまうケースです。

遺産分割協議書に記載する「不動産の表示」については登記事項証明書(登記簿)に記載されているとおりに記載する必要があります。

固定資産税納税通知書に記載されている「課税明細書」の記載は、固定資産税を所管する役所(市役所や都税事務所等)が固定資産税を課税するために把握している情報(現況)を元にしていますので、必ずしも登記事項証明書(登記簿)の記載と一致しているわけではありません。

たとえば建物について、たとえ現況が2階建てであっても1階と2階の床面積を個別に記載せず、便宜的に延べ床面積で記載していることも多くあります。

また建物の構造についても登記事項証明書(登記簿)では「木造亜鉛メッキ」と登録されているのに固定資産税納税通知書の課税明細書では「木造鋼板葺」などとなっていたりもします。

遺産分割協議書の記載に間違いがあると訂正が必要となり、訂正には遺産分割協議書に署名・捺印をした全員の訂正印が必要となります。

いったん法務局に登記申請をしてしまうと書類の補正手続きに手間と時間を要することになります。

このようなことにならないように遺産分割協議書の作成にあたっては「不動産の表示」に特に注意が必要ということになります。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。