Archive for the ‘相続’ Category

遺言書を作っておいた方が良いケースとは?

遺言書は作るのも作らないのも本人の自由ですが、故人が「遺言書を作っておいてくれて良かった」というケースがあります。

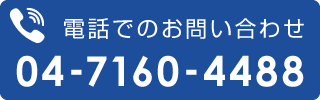

よく目にするのがご夫婦の間に子供がいないというケースです。

①夫Aが遺言を遺さずに死亡した場合

Aの遺産は、法定相続人BCDで話し合い(遺産分割協議)をして誰が何を取得するかを決める必要があります。

妻Bは、夫Aの姉・兄に話を持ちかけなければなりません(遺産分割協議の申入れ)。

夫Aの生前からCDらとある程度交流があれば問題は生じないかもしれません。

逆にCDらと交流がなかったり、あまり良い関係ではないという場合は、連絡を取るのも気が引けるという方もいるようです。

実際に連絡を取ってみたけれど

「何も返事がない」、「取り分を要求された」、「弁護士から連絡が来た」などという事態となり、

精神的負担とともに時間・費用がかかることがあります。

②夫Aが遺言で「全財産を妻Bに相続させる」と遺して死亡した場合

Aの遺産は、遺言書の内容に従い妻Bに帰属することになります。

Aの姉・兄の同意や印鑑証明書を取り付ける必要はありません。

Aの姉・兄には遺留分もありませんから後日「遺留分侵害額請求」をされる心配もありません。

遺言書があるとないとで①と②のように妻Bの環境は大きく異なることになります。

この記事の冒頭にも記載したとおり、遺言書を作るのも作らないのも本人の自由なのですが

①と②のような違いを生じさせることになるのが遺言書であるということは知っておいていただきたいところです。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

死別した配偶者の遺産の相続権

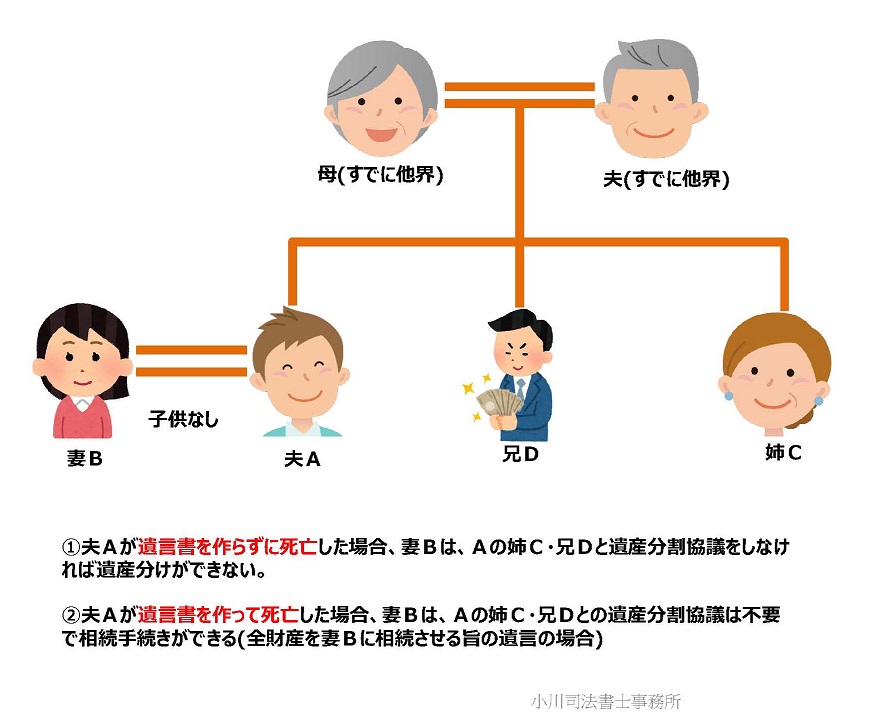

配偶者と死別した後に別の人と婚姻した場合、死別した配偶者の遺産について相続権があるかという話です。

AさんとBさんは夫婦でしたが、Aさんが死亡しました。

その後Bさんは、Cさんと結婚しました。

BさんはAさんの遺産について相続権があるか?という話です。

結論としては、「BさんはAさんの遺産について相続権がある」ということになります。

Aさんが死亡した時点でBさんはAさんの法定相続人なので、その後BさんがCさんと結婚したからといってAさんの法定相続人として地位が失われることはありません。

「前妻(前夫)は、死別して私は別の人と再婚したので相続権はありませんよね?」というお話しをされる方がたまにいらっしゃるのですが上記のように相続権がありますので遺産相続の手続きにおいては、たとえ財産の取得を希望しない場合でも遺産分割協議書にはサイン(印鑑証明書付)が必要な立場となっています。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続放棄をしたら未支給年金はもらえない?

相続放棄を予定している方が亡くなった父親の遺産について申立の準備をしている途中で、死亡届を出したときに市役所からもらった案内文書に「年金受給者死亡届」を出すように書かれていたので提出したところ「未支給年金がありますから要件を満たしていれば請求できますよ。」と年金事務所の職員に説明されることがあります。

でも自分はこれから相続放棄をしようとしているのに死んだ父が受け取っていなかった未支給年金を受け取ってしまうと相続を単純承認してしまうことになって相続放棄ができなくなってしまうのではないか?と心配になるようです。

結論から言うと「未支給年金は相続財産ではないので相続放棄をしていても請求できる。」ことになっています。

未支給年金の請求権は、請求をする人の固有財産と解されていますから相続財産ではありません。

これはそもそもの年金の趣旨が、年金受給者本人と同一生計で生活をしている家族の生活をまもるための制度であり、年金受給者本人だけのための制度ではないからです。

| 最高裁判所第三小法廷平成7年11月7日判決 国民年金法19条(中略)の規定は、相続とは別の立場から一定の遺族に対して未支給の年金給付の支給を認めたものであり、死亡した受給権者が有していた右年金給付に係る請求権が同条の規定を離れて別途相続の対象となるものでないことは明らかである。 |

なので、相続放棄をした人(これからする予定の人)であっても、未支給年金の請求要件を満たしていれば未支給年金の請求もできますし、受領もできるわけです。

このことからもわかるように未支給年金の請求は、受給者本人と同一家計の人でないとできないことになっています。

未支給年金の請求をする際にはこの同一家計であったことを証明する書面が必要となります。

なお未支給年金の請求を司法書士が代行することができませんのでご自分で手続きをされるか社会保険労務士に依頼をすることになります。

家庭裁判所に対する相続放棄の申述書作成に関するご相談は小川司法書士事務所にお問い合わせください。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

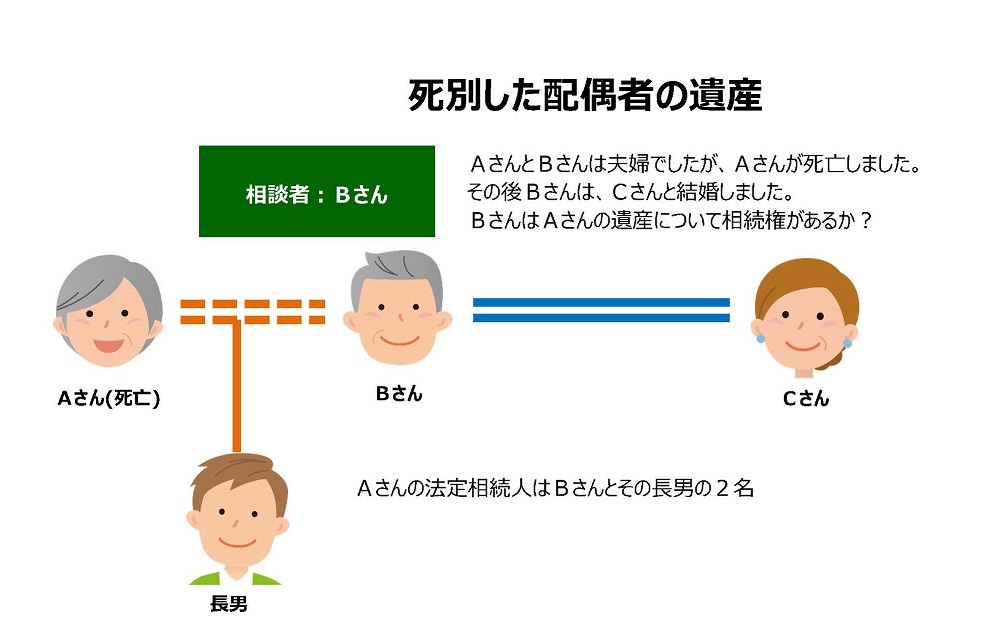

相続登記の印紙代が非課税になる場合

相続登記を法務局に申請する場合は

固定資産税評価額の0.4%相当額の登録免許税を納付する必要があります。

ただし令和7年(2025年)3月31日まで

対象となる土地の固定資産税評価額が100万円以下であれば非課税となっています。

相続登記を促進するための施策の一環のようです。(下図は法務局のホームページから引用)

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

小規模宅地の特例

遺産整理手続きでは、司法書士が担当することのない相続税の申告の有無が重要ポイントになります。

なぜかというと、相続税の申告期限(10ヶ月)というタイムリミットが遺産整理手続きにも関わってくるからです。

その中で「小規模宅地の特例」という用語に出くわすことがあります。

【小規模宅地の特例とは】

「小規模宅地の特例」とは、遺産の中に一定の要件を充たす居住用の宅地があった場合、相続税評価を減額することができる制度をいいます。

小規模宅地の特例には居住用・事業用・不動産貸付事業用といろいろ書類がありますが

今回は「居住用」の小規模宅地の特例を考えてみます。

なお相続税の申告については私のような司法書士ではなく、税理士の取扱業務になります。

実際にご相談を希望される場合は提携先の税理士を紹介させていただき、遺産整理手続きにおいて税理士から一緒にお話を伺うことになります。

以下はそのための基礎知識、前提知識になります。

【小規模宅地の特例による土地の評価減額】

居住用の場合、土地の面積が330㎡(=100坪)までであれば土地の評価額が80%減額されます。

このように居住用の小規模宅地について相続税評価額が大きく減額されるのは、

減額なしでそのまま相続税の課税をしてしまうと相続税を支払うために相続人が自宅を処分しなければならなくなるといった事態を避けるためのようです。

【小規模宅地の特例の適用要件】

居住用の小規模宅地の特例が適用されるためには一定の要件があります。

この要件を充たしているかどうかで土地の相続税評価が80%も減額されるわけですから

「自分の場合、小規模宅地の特例は使えるのか」は重大な関心事です。

詳しくは相続に強い税理士に相談することをオススメしますが「一定の要件」について簡単にまとめますと以下のとおりです。

【被相続人が住んでいた自宅の敷地についての適用要件】

被相続人が住んでいた自宅の敷地の名義を誰が取得するか(相続するか)による区別です。

配偶者が取得する場合

被相続人が住んでいた自宅の敷地の名義を被相続人の配偶者のものにする場合は、そのまま小規模宅地の特例を受けられます。

同居の親族が取得する場合

被相続人が住んでいた自宅の敷地の名義を生前から同居していた子の名義にする場合は、

その子が相続税の申告期限(死亡後10ヶ月)まで居住し続けていれば、適用を受けられます。

その子が被相続人の生前から同居していたとしても、死亡後10ヶ月以内に売ってしまった場合には小規模宅地の特例の適用はありません。

持家のない別居親族が取得する場合

被相続人に配偶者もなく同居の子もいない場合、本来2.によれば小規模宅地の特例の適用はありませんが

相続開始前3年以内に自分または配偶者の所有する家屋に居住したことが無い親族(持家のない別居親族)の名義にする場合には適用があります。

被相続人が自宅に居住していなかった場合に当該家屋に居住していた同一生計の親族が取得する場合

被相続人が海外赴任先で死亡したため自宅には住んでいなかったような場合でも

夫の収入で妻や子が生計を立てていた場合にはその妻や子の名義にするのであれば小規模宅地の特例の適用があります。

【適用要件の仮装は脱税行為】

居住用の小規模宅地の適用を受けることができれば相続税の金額も大きく減額されるため

「なんとか要件を充たしていることにしよう」と画策する人もいると耳にすることがあります。

たとえば

・親と同居していないのに住民票だけを親の住所地に異動して同居していたという体裁をとる

・親との同居の実態がないのに同居していたという体裁をとる 等

しかし相続税を所管する税務署もそのようなことをして結果的に小規模宅地の特例の適用を充たしていないと認定された場合には

脱法行為(違法行為)として大きなペナルティを課しています。

・相続税の過少申告加算税は本来納めなければならなかった税額に加え15%が追加でかかりますし、

・延滞税については納期限の翌日から2か月を経過した日以後であれば原則として年14.6%が課されます。

・意図的な仮装・隠蔽行為と認定されれば重加算税も課されます。

【生前贈与と小規模宅地の特例】

小規模宅地の特例は相続税の申告の場面で問題になることから分かるように亡くなった人の「遺産」に関する話です。

生前贈与されている土地については、そもそも小規模宅地の特例の対象にはなりません。

つまり小規模宅地の特例の適用を受けて相続税の申告の場面で減額の適用を受けたいような事情がある人は、「そもそも生前贈与をすべきではなかった」というケースも考えられます。

自宅の敷地を生前贈与することを検討する場合には、この観点も取り入れる必要があります。

小規模宅地の特例について生前贈与を含む相続生前対策、遺産整理手続きとともに詳しいご相談を希望される場合は、提携先の税理士とともにお引き受けいたしますのでお気軽にお問い合わせください。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

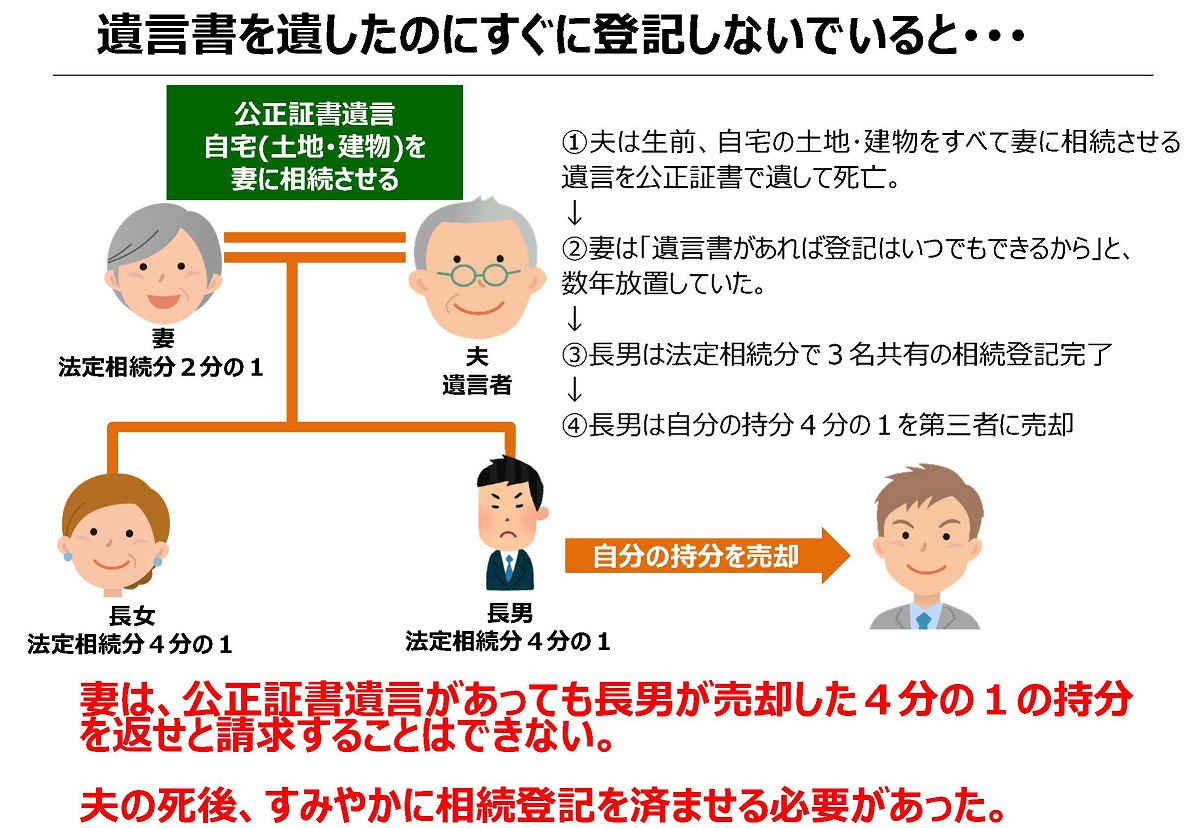

遺言書があっても相続登記は早い者勝ち?

遺言書があっても相続登記は早い者勝ち?

公正証書遺言を持参して登記手続きの相談に来られる方の中には「遺言書があるのでいつでも良いかと思って」と遺言者の死亡後何年も経って手続きの依頼をする方もいます。

しかし公正証書遺言があるからといって実は登記手続きはのんびりとしていられません。

民法899条の2という条文では以下のように規定されています。

| (共同相続における権利の承継の対抗要件) 第1項 相続による権利の承継は、遺産の分割によるものかどうかにかかわらず、 次条及び第901条の規定により算定した相続分を超える部分については、登記、登録その他の対抗要件を備えなければ、第三者に対抗することができない。 第2項 前項の権利が債権である場合において、次条及び第901条の規定により算定した相続分を超えて当該債権を承継した共同相続人が当該債権に係る遺言の内容(遺産の分割により当該債権を承継した場合にあっては、当該債権に係る遺産の分割の内容)を明らかにして債務者にその承継の通知をしたときは、共同相続人の全員が債務者に通知をしたものとみなして、同項の規定を適用する。 |

この規定の意味を要約しますと

たとえ公正証書遺言があったとしても

法定相続分を超える財産については登記・登録等をしておかないと

その効力を第三者に対抗することができないということです。

例えば下図のように亡夫が妻のために自宅の土地・建物を相続させる遺言を公正証書で作っていたのに

夫の死後その遺言書による登記手続き(妻への相続登記)をしないでいる間に

長男が法定相続分で相続登記を先に済ませてしまい、長男名義で登記された持分4分の1だけを第三者に売却しその登記がされてしまった場合、妻はせっかく夫が遺してくれた公正証書遺言があっても、長男が売却してしまった4分の1の持分を主張することができなくなります。

このようなことにならないためにも遺言書にもとづく相続登記はすみやかに進める必要があります。

民法899条の2についての詳しい解説はこちらのページをご覧ください。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

遺産分割調停調書による登記

【遺産分割調停調書による登記】

遺産相続に関する協議が相続人間で整わないと、家庭裁判所での遺産分割に関する調停に話し合いの場が移ることがあります。

家庭裁判所での遺産分割に関する調停は、相続人や包括受遺者、相続分を譲り受けた人が申立をすることでスタートしますが、調停でも話し合いがつかないと遺産分割の審判で決着を付けることになります。

ちなみに司法書士は遺産分割協議に関わることはできません。司法書士は遺産分割に関する調停申立書の作成をサポートすることができます。

遺産分割に関する調停が成立すると家庭裁判所から調停調書の交付を受けることができますが、それは確定判決と同一の効力があるとされています(家事事件手続法268条1項)

| 参考 家事事件手続法 第268条第1項 (調停の成立及び効力) 調停において当事者間に合意が成立し、これを調書に記載したときは、調停が成立したものとし、その記載は、確定判決(別表第二に掲げる事項にあっては、確定した第三十九条の規定による審判)と同一の効力を有する。 |

この規定によって遺産分割に関する調停調書の中で被相続人名義の不動産について、その不動産を取得することになった人は、他の相続人の協力を絵図とも単独で相続登記の申請をすることができます。

司法書士は、遺産分割に関する調停調書にもとづく相続登記申請のサポートをすることができます。

【遺産分割調停による相続登記の必要書類】

- 調停調書の正本又は謄本

- 不動産の名義を取得する人の住民票または戸籍の附票

- 固定資産税評価額証明書

- 司法書士に依頼する場合は登記申請に関する委任状

- 被相続人の最後の住所が登記事項証明書に記載されている住所と違う場合は、別途書類が必要になることがあります。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

相続放棄をしたら生命保険金はもらえない?

夫が生前、妻を受取人として生命保険をかけていました。

夫が生前、妻を受取人として生命保険をかけていました。

夫が死亡し、妻は相続放棄の手続きを家庭裁判所で行いました。

妻は、相続放棄をしたので上記生命保険金を受け取ることはできないでしょうか?

夫が契約していた生命保険契約は、夫が死亡したら妻が保険金を受取ることができる受取人に指定したものです。

妻は夫の死亡により保険金請求権という妻固有の権利を取得することになります。

これは夫の死亡を原因として取得する権利ではありますが、

あくまで妻固有の権利であって夫の遺産ではありません。

よって妻はたとえ亡夫について相続放棄をしていたとしても自分が受取人になっている生命保険金を受け取ることができます。

相続放棄についてはこちらのページをご覧ください。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

配偶者居住権とは

配偶者居住権についての登記手続きのご相談を受ける機会が多くなりました。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。

終活で必要な死後事務委任契約

終活の最終段階で切実な問題は、「自分が死んだ後の身の回りの事務処理」ではないでしょうか。これをカバーするのが死後事務委任契約です。

千葉県柏市で2002年に開設した司法書士事務所です。相続や遺言、家族信託など、相続手続きを中心に、丁寧かつわかりやすい対応を心がけています。「ちょっと聞いてみたい」そんな気持ちに寄り添えるよう、平日夜や土日祝のご相談にも対応しています。一人で抱え込まず、気軽にご相談ください。